相続財産とは?基礎知識と注意点

葬式を知りたい

先生、相続財産って、亡くなった人が持っていたお金や土地だけのことですか?

お葬式専門家

いい質問だね。お金や土地といった目に見えるものだけでなく、亡くなった方が契約していた権利や義務も含まれるんだよ。例えば、アパートの賃貸契約をしていた場合、その契約を引き継ぐ権利も相続財産になるんだ。

葬式を知りたい

へえ、そうなんですね。でも、借金があったらそれも相続財産になるんですか?

お葬式専門家

その通り。借金も負の財産として相続財産に含まれるんだ。プラスの財産とマイナスの財産、両方合わせて相続財産になるんだよ。

相続財産とは。

お葬式や法事に関わる言葉、「相続財産」について説明します。人が亡くなった後、その人が残した財産を受け継ぐことを相続と言い、受け継ぐ財産のことを相続財産と言います。亡くなった人のことは、相続の話の中では「被相続人」と呼びます。被相続人が亡くなった時に持っていたすべての財産は、相続する権利を持つ人にきちんと分けられます。この分けられる財産のすべてが相続財産です。相続財産には、お金や土地、建物といった目に見えるものだけでなく、亡くなった人が生前に結んでいた契約上の立場なども含まれます。

相続財産の定義

故人がこの世を去った時に残した全財産を相続財産といいます。これは、単にお金や銀行預金、株券、債券といった金融資産だけを指すのではありません。土地や建物といった不動産、自動車や宝石などの動産に加え、特許権や著作権といった目に見えない権利も含みます。そして、プラスの財産だけでなく、借金や滞納していた税金といったマイナスの財産も相続財産に含まれることを忘れてはなりません。つまり、故人が亡くなった時点で持っていたあらゆる権利と義務の全てが相続財産となるのです。

具体的に見ていきましょう。まず、相続財産は故人が亡くなった時点、つまり相続開始時に存在していた財産が対象となります。相続開始後に発生した預金の利息や株式の配当などは相続財産には含まれません。また、故人が生前に特定の受取人を指定していた生命保険金や死亡退職金は、相続財産ではなく、受取人だけの財産となります。

相続財産には様々な種類があるため、その範囲を正しく理解することが、相続手続きを滞りなく進める上で大変重要です。例えば、不動産は相続財産の中でも高額であることが多く、評価額の算定方法によって相続税額が大きく変わる可能性があります。また、借金などのマイナスの財産が多い場合は、相続放棄という選択肢も出てきます。このような場合に備え、故人の財産状況をしっかりと把握し、必要に応じて専門家、例えば税理士や司法書士などに相談することが大切です。専門家は、相続財産の評価や相続税の計算、相続手続きのサポートなど、様々な場面で的確な助言を与えてくれます。故人の残した財産を適切に引き継ぐためには、相続財産についてしっかりと理解しておく必要があると言えるでしょう。

| 相続財産とは | 故人がこの世を去った時に残した全財産のこと |

|---|---|

| 相続財産の種類 |

|

| 相続財産の範囲 |

|

| 相続財産の重要性 |

|

| 専門家への相談 |

|

相続財産の範囲

人が亡くなった時、その人が残した財産のことを相続財産と言います。相続財産には、亡くなった方が所有していたあらゆるものが含まれます。具体的には、銀行や郵便局にある預貯金、株や債券といった有価証券、土地や建物などの不動産が挙げられます。また、車や家具、貴金属などの動産や、特許権や著作権といった知的財産権も含まれます。

しかし、全ての財産が相続財産になるわけではありません。例えば、生命保険金や死亡退職金のように、受取人が指定されているものは、相続財産には含まれません。これらの財産は、あらかじめ指定された受取人に直接支払われます。故人が契約していた生命保険の保険金は、受取人として指定された家族などに直接支払われ、相続の対象にはなりません。同じように会社から支払われる死亡退職金も、受取人として指定された遺族に直接渡り、相続財産には含まれません。

また、プラスの財産だけでなく、マイナスの財産も相続の対象になります。亡くなった方が借金などの負債を抱えていた場合、その負債も相続財産の一部となります。つまり、相続人は財産だけでなく、借金も引き継ぐことになるのです。もし、借金の額が財産の額を上回っている場合、相続人は相続放棄という手続きを選ぶことができます。相続放棄をすれば、借金を背負わずに済みます。ただし、相続放棄には期限が定められていますので、注意が必要です。家庭裁判所に申述することで、相続の開始を知った日から3ヶ月以内であれば、相続放棄の手続きができます。

相続手続きを円滑に進めるためには、故人の財産を一覧にした財産目録を作成することが重要です。財産目録には、預貯金の残高や不動産の評価額、負債の金額などを記載します。財産目録を作成することで、相続財産の全体像を把握しやすくなり、相続人同士の話し合いもスムーズに進みます。また、相続税の申告が必要な場合にも、財産目録は役立ちます。

| 相続財産の種類 | 具体例 | 注意点 |

|---|---|---|

| プラスの財産 | 預貯金、有価証券(株、債券)、不動産(土地、建物)、動産(車、家具、貴金属)、知的財産権(特許権、著作権) | 財産目録の作成が重要 |

| 相続財産にならないもの | 生命保険金、死亡退職金 | 受取人指定のもの |

| マイナスの財産 | 借金などの負債 | 相続放棄が可能(3ヶ月以内) |

相続財産の確認方法

故人の遺産を確かめる作業は、残されたご家族にとって大切な第一歩です。まずは、故人がどのような財産を残したのかを把握するために、身の回りの品々を確認することから始めましょう。

具体的には、故人の自宅や職場などに保管されていた書類や手帳、通帳、印鑑、権利証などを丁寧に確認します。これらの遺品の中から、預貯金口座の有無や不動産の所有状況、借入金の有無など、財産に関する重要な情報が見つかる可能性があります。

また、書類だけでは分からない情報を得るためには、関係機関に問い合わせることも重要です。例えば、銀行や信用金庫、郵便局などの金融機関に問い合わせれば、故人の口座残高や取引履歴を確認できます。これにより、正確な預貯金額を把握することができます。

不動産の所有状況を確認するためには、法務局で登記簿謄本を取得します。登記簿謄本には、土地や建物の所有者名義や抵当権の有無、面積などが記載されています。

さらに、税務署に問い合わせることで、故人の納税状況や未払いの税金などを確認できます。相続税の申告や納付が必要となる場合もあるため、税務署への確認は欠かせません。

これらの情報を一つずつ確認し、全体像を把握することで、相続手続きをスムーズに進めることができます。もし、ご自身で確認するのが難しい場合や、専門的な知識が必要だと感じたら、弁護士や税理士などの専門家に相談することをお勧めします。専門家は、遺産の調査や評価、相続手続きのサポートなど、様々な面で力になってくれます。複雑な手続きも、専門家の助言があれば、安心して進めることができるでしょう。

| 確認事項 | 確認場所/方法 | 詳細 |

|---|---|---|

| 預貯金口座 | 故人の自宅や職場、金融機関 | 通帳、印鑑、権利証、金融機関への問い合わせ |

| 不動産 | 法務局 | 登記簿謄本の取得 |

| 納税状況 | 税務署 | 故人の納税状況や未払いの税金を確認 |

| その他 | 弁護士、税理士等 | 専門家への相談 |

相続財産の評価

遺産を相続する際には、相続税を計算したり、遺産をどのように分けるか話し合うために、財産の価値を正しく調べることがとても大切です。この財産の価値を決めることを「評価」と言いますが、評価額によって相続税の金額が変わるため、正確さが求められます。

財産には色々な種類がありますが、現金や預貯金は、そのままの金額で評価されます。しかし、土地や建物、株券などは、市場の取引価格や国が決めた計算方法を使って評価しなければなりません。土地や建物の評価には、路線価を使う方法、倍率を使う方法、固定資産税の評価額を使う方法など、いくつかの方法があります。路線価とは、道路に面した土地の1平方メートルあたりの価格で、主要道路に面した土地ほど高くなります。倍率を使う方法は、固定資産税評価額に一定の倍率を掛けて計算します。固定資産税評価額は、市町村が毎年決める評価額です。

株券の評価も、上場されているかされていないかで方法が違います。上場されている株券は、市場での取引価格を基準に評価します。一方、上場されていない株券は、似たような会社と比べて評価する方法や、会社の純資産額から計算する方法などを使います。

このように、相続財産の評価は複雑で難しい場合が多いです。そのため、不動産鑑定士や税理士といった専門家に相談するのが良いでしょう。専門家は、それぞれの財産に合った適切な評価方法を使って、正確な評価額を計算してくれます。正確な評価をすることで、相続税の申告で間違えて少なく申告してしまったり、逆に多く払いすぎてしまったりするといった問題を防ぐことができます。また、遺産分割協議もスムーズに進めることができます。

| 財産の種類 | 評価方法 | 詳細 |

|---|---|---|

| 現金・預貯金 | そのままの金額 | – |

| 土地・建物 | 路線価方式 | 道路に面した土地の1平方メートルあたりの価格を使用 |

| 倍率方式 | 固定資産税評価額に一定の倍率を掛けて計算 | |

| 固定資産税評価額 | 市町村が毎年決める評価額を使用 | |

| 株券 | 上場株 | 市場での取引価格を基準に評価 |

| 非上場株 | 類似会社比較法、純資産価額方式など |

専門家への相談:不動産鑑定士、税理士

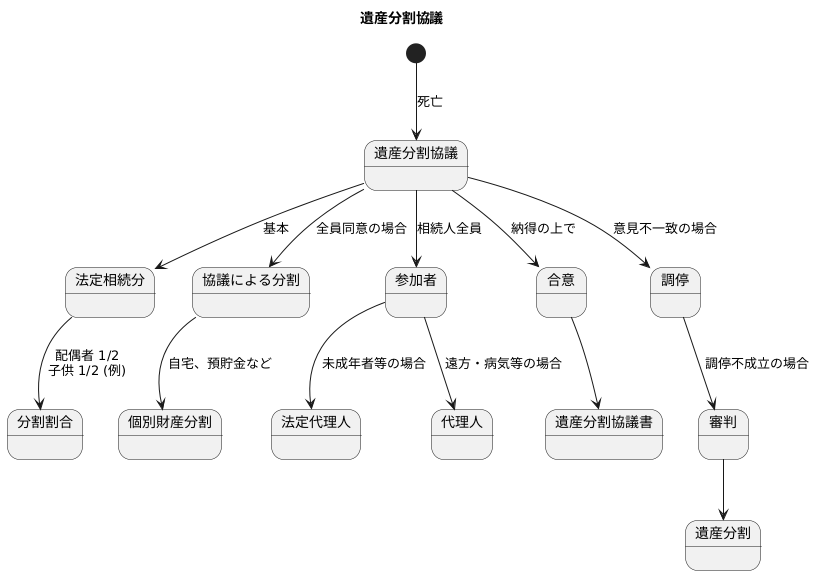

遺産分割協議

遺産分割協議とは、亡くなった方の財産を相続人たちでどのように分けるか話し合うことです。相続する人全員が同意すれば、遺産分割協議書という書面を作成し、正式な手続きを進めることができます。この話し合いでは、誰がどれだけの財産を受け継ぐのかを決めます。

一般的には、法律で定められた相続分に従って分けられます。これは、民法という法律で、配偶者や子供、両親など、それぞれの関係性によって相続できる割合が決められています。例えば、配偶者と子供がいた場合は、配偶者が2分の1、子供が2分の1を相続するのが基本です。しかし、相続する人全員が同意すれば、この法律で定められた割合とは違う分け方をすることもできます。例えば、自宅は長男が相続し、預貯金は次男が相続するといった具体的な分け方も、この話し合いで決めることができます。

遺産分割協議は、相続する人全員が参加することが原則です。もし、子供などまだ法律行為ができない人がいる場合は、親権者などの法定代理人が代わりに参加します。また、遠方に住んでいたり、病気などで参加できない人がいる場合は、委任状を書いて代理人を立てることも可能です。

相続する人全員が、納得のいくまで話し合い、合意することが大切です。しかし、意見が食い違ってなかなかまとまらない場合もあります。そのような時は、家庭裁判所に間に入ってもらい、解決に向けて話し合う調停という手続きがあります。調停でも解決しない場合は、裁判所が最終的な判断を下す審判という手続きに移行します。円満に解決するためには、それぞれの事情や考えを伝え合い、互いに理解し合うことが重要です。時間をかけて丁寧に話し合いを進めることで、納得のいく結果につながります。