相続税と葬儀費用の関係

葬式を知りたい

先生、相続税って、亡くなった人のすべての財産にかかるんですか?

お葬式専門家

いい質問だね。実は、すべての財産にかかるわけではないんだ。一定の金額以下の財産の場合は相続税はかからないんだよ。これを基礎控除っていうんだ。

葬式を知りたい

基礎控除…ですか。じゃあ、基礎控除を超えた分だけに税金がかかるってことですね。

お葬式専門家

その通り!よく理解できたね。基礎控除の金額は法律で決まっていて、変わることもあるから、注意が必要だよ。

相続税とは。

お葬式や法事によく出てくる言葉に「相続税」というものがあります。人が亡くなった後、その人が持っていた家や土地、お金といった財産を、残された家族などが受け継ぐことを相続といいます。この相続を受けた際に、国に納める税金のことを相続税といいます。亡くなった人の財産を受け継ぐことができる人のことを相続人、亡くなった人のことを被相続人といいます。誰が相続人になれるのかは法律で決められており、この法律で決められた相続人のことを法定相続人といいます。

相続税とは

人が亡くなると、その人の所有していた財産(土地、建物、預貯金、株券など)は、残された家族などに引き継がれます。この財産の引き継ぎを相続と言い、財産を受け取る人を相続人、亡くなった人を被相続人と言います。

相続税とは、この相続によって取得した財産にかかる税金のことです。被相続人が残した財産のすべてが課税対象になるわけではなく、基礎控除額を差し引いた金額に対して、一定の税率をかけて計算されます。この基礎控除額は、「3000万円+600万円×法定相続人の数」で計算されます。つまり、相続する人が多ければ多いほど、基礎控除額も大きくなり、相続税の負担は軽くなります。

例えば、被相続人の財産が5000万円で、相続人が妻と子供2人の計3人の場合、基礎控除額は4800万円(3000万円+600万円×3人)となります。この場合、課税対象となる財産は200万円(5000万円-4800万円)です。

また、相続税には、様々な控除や特例が用意されています。代表的なものとして、配偶者が相続する場合に適用される配偶者の税額軽減があります。これは、配偶者が相続する財産が1億6000万円までであれば、相続税がかからないというものです。他にも、事業承継や農業承継に関する特例など、様々な制度がありますので、状況に応じて活用することで、相続税の負担を軽減することが可能です。

相続税の申告と納税は、被相続人が亡くなったことを知った日から10か月以内に行う必要があります。10か月という期限は意外と短いものです。相続が発生した際は、速やかに相続財産の確認や相続人の確定、各種控除や特例の適用可能性の検討など、必要な手続きを進めることが重要です。税理士などの専門家に相談することも有効な手段です。

| 項目 | 内容 |

|---|---|

| 相続 | 亡くなった人(被相続人)の財産を残された家族(相続人)が引き継ぐこと |

| 相続税 | 相続によって取得した財産にかかる税金 |

| 基礎控除額 | 相続税がかからない金額 3000万円 + 600万円 × 法定相続人の数 |

| 計算例 | 財産5000万円、相続人3人の場合: 基礎控除額 = 4800万円(3000万円 + 600万円 × 3人) 課税対象額 = 200万円(5000万円 – 4800万円) |

| 控除・特例 | 配偶者の税額軽減:配偶者が相続する財産が1億6000万円までなら相続税がかからない 事業承継、農業承継に関する特例など |

| 申告・納税期限 | 被相続人が亡くなったことを知った日から10ヶ月以内 |

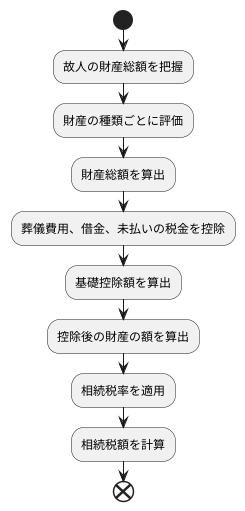

相続税の計算方法

相続税は、亡くなった方が残した財産を受け継ぐ際に支払う税金です。その計算方法は少し複雑ですが、順を追って説明します。まず、故人の財産総額を把握するところから始めます。

財産には、現金や預金はもちろんのこと、土地や建物といった不動産、株や債券などの有価証券、車や宝石、骨董品なども含まれます。これらの財産一つひとつを、決められた方法で評価し、その合計額が財産総額となります。評価額は、財産の種類によって計算方法が異なり、例えば土地であれば路線価や固定資産税評価額を元に算出します。

次に、算出した財産総額から、葬儀にかかった費用などを差し引きます。葬儀費用は、実際に支払った金額が控除対象となりますので、領収書などを大切に保管しておきましょう。葬儀費用以外にも、故人の借金や未払いの税金なども控除できます。

さらに、相続税には基礎控除があります。これは、一定額まで相続税がかからないという制度です。基礎控除額は「3000万円+600万円×法定相続人の数」で計算されます。また、配偶者や障がいのある方が相続人である場合には、さらに控除額が加算されます。これらの控除をすべて適用することで、実際に相続税がかかる財産の額が決定されます。

最後に、控除後の財産の額に、相続税率を掛けて相続税額を計算します。相続税率は、財産の額に応じて段階的に高くなります。つまり、相続する財産が多いほど、税率も高くなる仕組みです。

このように、相続税の計算はいくつかの段階を経て行われます。それぞれの段階で正確な情報に基づいて計算することが大切です。専門家である税理士に相談することで、より正確な計算と節税対策を行うことができます。

葬儀費用と相続税

人が亡くなると、葬儀を行い、故人を偲び、冥福を祈る儀式を執り行います。この葬儀には、様々な費用がかかりますが、実はこの葬儀費用は相続税の計算において重要な要素となります。相続税は、故人が残した財産に課される税金ですが、葬儀費用は相続財産の総額から差し引くことができるのです。つまり、葬儀費用分だけ相続税の負担が軽くなるということです。

では、具体的にどのような費用が控除対象となるのでしょうか。葬儀社への支払いはもちろんのこと、通夜振る舞い、精進落としといった食事代、会葬者へのお礼として渡す香典返し、僧侶へのお布施、墓地や墓石の購入費用の一部なども含まれます。これらの費用は、故人を弔うために必要と認められる範囲内で控除されます。

控除額は、実際に支払った金額が上限となります。領収書などの支払いを証明する書類は大切に保管しておきましょう。ただし、社会的に見てあまりにも高額な葬儀費用や、故人の生前の希望とかけ離れた葬儀内容の場合、控除が認められないケースもあります。例えば、故人が質素な葬儀を望んでいたにも関わらず、非常に豪華な葬儀を執り行った場合などは、全額が控除対象とならない可能性があります。

葬儀費用の控除を受けるには、相続税の申告時に必要な書類を提出する必要があります。具体的には、葬儀費用の領収書や、葬儀社との契約書などです。これらの書類をしっかりと保管し、税理士などの専門家に相談しながら手続きを進めることが大切です。葬儀は悲しみの最中に行われるため、費用面についてじっくり考える余裕がないことも多いでしょう。しかし、後々の相続税のことを考えると、葬儀の規模や費用について、生前からある程度考えておくことが重要と言えるでしょう。

| 項目 | 内容 |

|---|---|

| 葬儀費用の相続税控除 | 葬儀費用は相続財産の総額から差し引くことができ、相続税の負担が軽くなる。 |

| 控除対象となる費用 | 葬儀社への支払い、通夜振る舞い・精進落としの食事代、香典返し、僧侶へのお布施、墓地・墓石の購入費用の一部など(故人を弔うために必要と認められる範囲内) |

| 控除額 | 実際に支払った金額が上限。ただし、社会的に見て高額すぎる、故人の生前の希望とかけ離れている場合は控除されない可能性あり。 |

| 控除を受けるための手続き | 相続税の申告時に領収書や契約書などの必要書類を提出。 |

| 注意点 | 葬儀は悲しみの最中なので費用面をじっくり考える余裕がないことが多い。生前から葬儀の規模や費用について考えておくことが重要。 |

相続税の申告

相続が発生した際、故人の財産を受け継ぐ相続人には、相続税の申告義務が生じます。この申告は、被相続人が亡くなったことを知った日、つまり相続開始を知った日から10か月以内に行わなければなりません。10か月という期限は意外と短いものです。早めに準備を始めないと、期限に間に合わなくなる可能性がありますので、注意が必要です。

相続税の申告には、相続税申告書と相続財産目録といった重要な書類が必要です。これらの書類は、最寄りの税務署で入手できます。また、国税庁のホームページからもダウンロードできます。相続税申告書には、相続人の情報や相続財産の金額などを正確に記入する必要があります。相続財産目録には、土地や建物、預貯金、有価証券など、相続財産の内容を詳細に記載します。これらの書類の作成は、複雑で時間のかかる作業です。

相続税の申告は、専門的な知識が必要となる場合が多く、ご自身だけで行うのは大変です。財産の種類や評価方法、特例など、様々な要素を考慮する必要があるため、税理士などの専門家に相談することを強くお勧めします。税理士は、相続税の計算や申告手続きを代行してくれるだけでなく、相続税の節税対策についてもアドバイスをくれます。相続税の負担を軽減するための様々な方法がありますので、専門家の知識を借りることで、大きなメリットが得られます。

相続が発生したら、できるだけ早く税理士に相談しましょう。相談することで、相続手続きをスムーズに進めることができます。また、相続税の申告を怠ったり、期限内に申告しなかったりすると、延滞税や加算税などのペナルティが課される場合があります。期限内にきちんと申告を行い、余計な負担を避けるようにしましょう。

| 項目 | 内容 |

|---|---|

| 相続税申告義務 | 故人の財産を受け継ぐ相続人には、相続税の申告義務が生じます。 |

| 申告期限 | 相続開始を知った日から10か月以内 |

| 必要書類 | 相続税申告書、相続財産目録 |

| 書類入手方法 | 最寄りの税務署、国税庁ホームページ |

| 書類作成 | 相続人の情報、相続財産の金額など |

| 相続財産目録記載事項 | 土地、建物、預貯金、有価証券など、相続財産の内容を詳細に記載 |

| 申告の難易度 | 専門的な知識が必要な場合が多く、自身だけで行うのは大変 |

| 専門家相談の推奨 | 税理士などの専門家に相談することを強く推奨 |

| 税理士の役割 | 相続税の計算、申告手続き代行、相続税の節税対策アドバイス |

| 相談のタイミング | 相続が発生したら、できるだけ早く税理士に相談 |

| 申告の遅延 | 延滞税や加算税などのペナルティが課される場合あり |

専門家への相談

人の世を去った後の手続きは、深い悲しみの最中にあって、複雑で分かりにくいものです。相続に関わる税金は特に、その計算や申告方法が難しく、多くの方にとって大きな負担となります。悲しみの中、慣れない手続きに戸惑うことのないよう、専門家の力を借りることを強くお勧めします。

相続税に詳しい税理士は、相続税の計算や申告を代わりに行ってくれるだけでなく、税金の負担を少しでも軽くするための対策についても、的確な助言をくれます。相続税の申告には、多くの書類を用意し、複雑な手続きを踏まなければなりません。これらの書類に不備があったり、手続きにミスがあると、申告が受け付けられない場合もあります。税理士は、これらの書類作成や手続きを正確に行うための知識と経験が豊富です。また、相続税の法律は複雑で、たびたび変更されることもあります。税理士は常に最新の法律を理解しており、状況に応じた適切な助言をくれるでしょう。

相続にまつわる争いや問題が起こった場合には、弁護士に相談するのが良いでしょう。弁護士は、法律に基づいた助言や、問題解決のための支援を提供してくれます。遺産の分割方法で意見が合わない、遺言の内容に疑問があるなど、相続に関するもめごとは、時に深刻な事態に発展することもあります。弁護士に相談することで、冷静な話し合いを進め、円満な解決を目指すことができるでしょう。

専門家は、複雑な相続手続きをスムーズに進めるための心強い味方です。深い悲しみの中、難しい手続きに煩わされることなく、故人を偲ぶ大切な時間を守るためにも、専門家の活用を考えてみてはいかがでしょうか。

| 専門家 | 役割 | メリット |

|---|---|---|

| 税理士 | 相続税の計算・申告、税務対策 | 税負担軽減、書類作成・手続きサポート、最新法令に基づいた助言 |

| 弁護士 | 法律に基づいた助言、問題解決支援 | 冷静な話し合い、円満な解決、相続争いの予防・解決 |